Urs P. Gasche für die Online-Zeitung INFOsperber

Zuerst tat man so, als wolle man die neue «XXL-Bank UBS» (Sonntags-Zeitung) oder die «Monster-Bank» (NZZ) unter Kontrolle bekommen. Doch die Wirtschaftskommission im Parlament schubladisierte alle konkreten Vorschläge einer Regulierung der UBS. «Die Kommission fürchtet, dass zu viele Auflagen den Banken-Deal gefährden könnten […] Aus Angst um die Stabilität des Finanzmarkts will das Parlament keine Vorstösse zum Banken-Deal behandeln», kommentierte Christine Neuhaus in der NZZ.

So blieb es während der Sondersession des Parlaments bei der wirkungslosen nationalrätlichen Ablehnung der Bundesgarantien. Parlamentarische Vorstösse über nötige Regulierungen, um einen UBS/CS-GAU möglichst zu verhindern, gab es keine.

Innerhalb von wenigen Tagen gewann das Mantra der Banken-Lobby die Oberhand: Die Zukunft der UBS darf ja nicht durch irgendwelche Auflagen gefährdet werden. NZZ-Wirtschaftsredaktor Peter Fischer folgte dieser Devise in einem Leitartikel auf der Titelseite der NZZ: «Eine wettbewerbsfähige Bank und ein erfolgreicher Schweizer Finanzplatz werden auf mehr politisches Verständnis und Zurückhaltung angewiesen sein, als dies die politische Linke nun plakativ fordert.»

Das ist ein Kotau vor dem «Monster» einer «XXL-Bank».

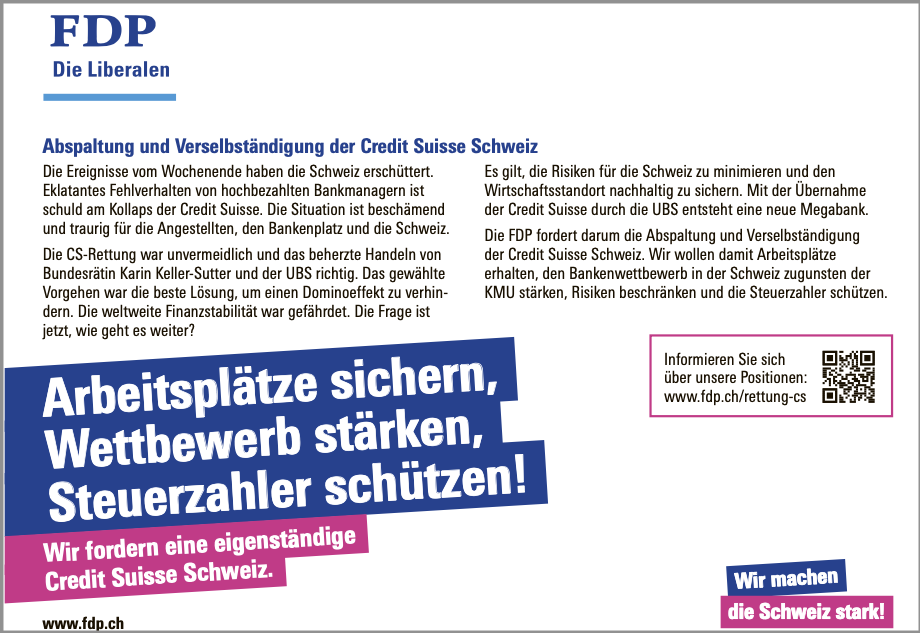

Zeitungsinserat der FDP am 26. März 2023, eine Woche nach dem Verkauf der CS an die UBS: «Wir fordern eine eigenständige Credit Suisse Schweiz». Wenige Tage später wollte die FDP nichts mehr davon wissen. © FDP

Kapitulation vor «Too big to fail»

Bereits wird darüber hinweggesehen, dass die heutigen Regulierungen der Grossbanken erwiesenermassen versagt haben. Eigentlich müssten bisher abgelehnte Vorschläge gegen «Too big to fail» in der politischen Debatte wieder im Vordergrund stehen:

- Unregulierte Schattenbanken stark regulieren oder verbieten (sie spekulieren weltweit mit fast der Hälfte sämtlicher Finanzanlagen);

- Verbot von Dividenden und Aktienrückkäufen, bis eine viel höhere Eigenkapitalquote erreicht ist;

- ein Trennbankensystem (Abspaltung der spekulativen Casino-Geschäfte vom Kreditsystem und der Vermögensverwaltung);

- mehr Kompetenzen für die Bankenaufsichtsbehörde;

- keine Boni für das Kader bei Verlusten;

- keine Interessenkonflikte bei den Revisionsgesellschaften.

Allerdings konstatierte Bund-Chefredaktorin Isabelle Jacobi in einem Leitartikel der Sonntags-Zeitung: «Solche Ideen haben unmittelbar nach Bankkrisen immer Konjunktur und verdunsten dann bald unter dem Einfluss der Bankenlobby.»

Tatsächlich werden Regierungen und Parlamente das, was sie seit der grossen Finanzkrise von 2008 nicht schafften, wohl auch weiterhin nicht schaffen: die Grossbanken so zu regulieren, dass das Bankensystem wieder stabil und sicherer wird.

«Die Demokratie ist damit überfordert», analysierte Nobelpreisträger Joseph Stiglitz an der «Ersten Konferenz über finanzielle Verflechtungen und Nachhaltigkeit» am 12. Januar 2017 an der Universität Zürich.

In ihrem Buch «Das Ende der Banken – Warum wir sie nicht brauchen» kommen der damalige NZZ-Wirtschaftsredaktor Jürg Müller und ein Co-Autor zum Schluss: «Dieses System ist so verschachtelt und die Finanzinstitute sind so wendig, dass es für den Regulator schlicht unmöglich ist, den Überblick zu behalten, geschweige denn effektiv zu regulieren.»

Der Spekulationsteil der Bankengeschäfte ist absichtlich so undurchsichtig konstruiert, dass die Lobby der Banken den meisten Politikern den Kopf verwirren kann. Weitere Politiker werden mit bezahlten Mandaten und Wahlkampfhilfen geködert.

Im US-Kongress sind pro Abgeordnete und Abgeordneter fünf Finanzlobbyisten akkreditiert. Überdies spendet die Finanzbranche den Abgeordneten grosszügig an ihre Kampagnen zur Wahl- und Wiederwahl.

In Brüssel sind eintausend Lobbyisten des Finanzsektors im Einsatz. Unter den 751 EU-Parlamentarierinnen und -Parlamentariern gebe es nur etwa hundert, die vom Finanzsektor überhaupt etwas verstehen, erklärte Thierry Philipponat, Derivat-Spezialist, bis 2022 Mitglied der französischen Aufsichtsbehörde AMF und heute Chefökonom bei Financial Watch. Die «milliardenschwere Finanzindustrie» habe entsprechende Einflussmöglichkeiten, um ihre Interessen durchzusetzen.

Im Berner Bundeshaus haben von den insgesamt 246 Mitgliedern im National- und Ständerat gemäss Lobby-Watch 40 Abgeordnete direkte oder indirekte Verbindungen zu Banken. Wie viele Banken-Lobbyisten im Bundeshaus während eines Jahres insgesamt Zutritt haben und zu wie vielen Meetings in teuren Restaurants sie einladen, geht aus der Statistik nicht hervor.

Vor den Parlamentswahlen von 2019 gaben sieben Banken an, regelmässig finanzielle Beiträge an Parteien oder Abgeordnete zu bezahlen. Mit einem Maximalbetrag von einer Million Franken hatte die CS den bisher grössten Beitrag gespendet. Sie unterstütze Parteien, die mindestens fünf Sitze in der Bundesversammlung ausweisen, und schaue auf die Anzahl der Parlamentsmandate, teilte die CS mit. Wenig dahinter stand die UBS, die Parteien unterstützt, «die sich der Marktwirtschaft, dem Wettbewerb und dem Finanzplatz Schweiz verpflichtet haben». Ein Banksprecher bestätigte gegenüber CH Media einen Betrag von 750’000 Franken für das Jahr 2022.

Alibi-Gesetze, um ein Trennbankensystem zu verhindern

«Alle wussten, dass die [bisherigen] ‹Too big to fail›-Gesetze nicht umsetzbar sind», stellte Banken-Spezialist Arthur Rutishauser in der Sonntags-Zeitung fest: «Die Bankenlobby wollte [mit ihrer Zustimmung zu diesen Gesetzen] nur dafür sorgen, dass in der Schweiz kein Trennbankensystem eingeführt wird.» Eine getrennte Führung der Investmentbanken wollten CS und UBS verhindern, weil sie sonst möglicherweise die implizite Staatsgarantie verloren hätten.

Die SVP und die SP hatten ein solches Trennbankensystem gefordert. Doch lehnte dann auch die SP zusammen mit der heutigen Bundesrätin Karin Keller-Sutter den Vorschlag im Ständerat ab. Abgetrennte US-Geschäfte hätten den Ausverkauf der CS an die UBS wahrscheinlich verhindert.

Heute will Keller-Sutter Ausgaben für die AHV kürzen. Rutishauser kommentierte: «Also wird die Bankenkrise auf Kosten der Armen, der Alten und der Witwen gelöst, denen man die Rente kürzen will.»

Auf der Linie der übermächtigen UBS

Die Haltung des neuen UBS-CEO Sergio Ermotti ist bekannt. Er stritt bis vor kurzem sogar ab, dass Grossbanken «von einer impliziten Staatsgarantie profitieren» (Referat vom 25.6.2019). Seit dem Kauf der CS spricht er sich gegen einen Verkauf der «Credit Suisse Schweiz AG» aus. Von mehr Eigenkapital oder einer Abtrennung der spekulativen Investmenttätigkeit hält er auch nichts. Dies alles würde die Gewinnmöglichkeiten der UBS schwächen, die Integration der CS in die UBS gefährden und die Stabilität des Finanzplatzes angeblich in Frage stellen.

Die Banken-Lobby ist bereits aktiv und ihr Wording verbreitet sich.

Zwei Anwälte der Kanzlei Kellerhals Carrard, die in banknahen Verwaltungsräten tätig sind, konnten in der NZZ vom 12. April prominent dafür plädieren, dass die Erkenntnis vielleicht reife, dass es «wenig konkrete Anpassungen braucht». Man soll jetzt «das Kind nicht mit dem Bade ausschütten und den Schweizer Banken im Wettbewerb schaden». Erst wenn «Klarheit über zentrale Fragen» herrsche, wie über die genauen Ursachen der CS-Krise, solle der Gesetzgeber allenfalls an eine «smarte Bankenregulierung» denken. Die beiden Bank-Anwälte wissen genau, dass über die zentralen Fragen nie Einigkeit herrschen wird.

Ins gleiche Horn stiess Monika Rühl, Direktorin des Interessen-Verbands Econoniesuisse: Bevor man reguliere, müsse man das Geschehene zuerst aufarbeiten.

Bereits verlangte auch der Gewerbeverband, Regulierungen dürften die UBS im internationalen Wettbewerb nicht beeinträchtigen. Es brauche eigentlich gar keine zusätzliche Regulierungen für Grossbanken, schreibt der Gewerbeverband.

Die Schweizerische Bankiervereinigung warnte, dass eine Regulierung auf keinen Fall die Wettbewerbsfähigkeit der UBS gefährden dürfen.

A propos Wettbewerbsfähigkeit: Am rein spekulativen, allerdings kurzfristig sehr gewinnbringenden Millisekunden-Hochfrequenzhandel von «Investment»-Banken braucht sich die UBS/CS nicht mehr zu beteiligen. Nur dieser Casino-Teil des Bankgeschäfts würde durch ein stark erhöhtes Eigenkapitel, ein Trennbankensystem oder eine Mikrosteuer auf allen elektronischen Geldtransfers stark erschwert. Das Kredit- und Vermögensverwaltungsgeschäft dagegen würde umso sicherer und brächte deshalb dem Schweizer Standort Vorteile.

Doch auch die NZZ und Tamedia-Zeitungen übernahmen bereits die Argumentation der Banken-Lobby, indem sie ausführlich darlegten, dass weder die eine noch die andere der vorgeschlagenen Massnahmen das «Too big to fail» beseitigen könne. Das trifft wohl zu. Nur: Niemand will das Problem mit einer einzelnen Massnahme lösen. Vorgeschlagen ist ein ganzes Bündel von Massnahmen, die zusammen das Problem «Too big to fail» aus der Welt schaffen können.

Bundesrat und die grosse Mehrheit im Parlament sind bereits drei Wochen nach dem Notrecht-Wochenende weitgehend auf die Linie von Ermotti eingeschwenkt: Nichts überstürzen. Die Schweiz könne sich eine Schwächung der UBS nicht erlauben – wobei praktisch nur die übermächtige UBS darüber entscheidet, was sie schwächen könnte.

Wenigstens ein Vorschlag von Alt-Bundesrat Christoph Blocher verbuchte im Parlament einen kleinen Erfolg. Er wollte den Milliardengarantien an die UBS nur zustimmen, wenn der Bundesrat verbindlich zusichere, die Banken-Regulierung so anzupassen, dass es keine implizite Staatsgarantie mehr gibt. Doch Bundesrätin Karin Keller-Sutter lehnte ab. So stimmte der Nationalrat dank SVP, SP und Grünen gegen die Staatsgarantien. Diese Abstimmung bleibt wirkungslos. Wenn es dann um konkrete Regulierungen geht, dürfte sich die Bankenlobby wieder durchsetzen.

Fazit:

Es wird wohl nichts Ernsthaftes unternommen, um die implizite Staatsgarantie abzuschaffen. Für diese staatliche Rückversicherung muss die UBS/CS weiterhin keine Entschädigung in Form einer Prämie zahlen. Die UBS kann ihren gigantischen weltweiten Wettgeschäften unbehelligt nachgehen.

Und die UBS kann jederzeit damit drohen, ihren Hauptsitz von Zürich ins Ausland zu verlegen. Denn der Bundesrat hat seine Milliarden-Garantien nicht einmal davon abhängig gemacht, dass die UBS in der Schweiz bleibt. Das musste Bundesrätin Keller-Sutter im Parlament einräumen. Trotz dem «Switzerland» im Namen gehört die UBS schon längst grossmehrheitlich ausländischen Aktionären, die darüber entscheiden können. Falls allerdings die UBS ihren Hauptsitz ins Ausland verlegen würde, gingen zwar möglicherweise Arbeitsplätze verloren, aber die Schweiz wäre das «Too big to fail»-Problem los.

Kommt es bei der XXL-Monsterbank UBS mit Hauptsitz in der Schweiz zu einer Pleite, wird sie ohne einschneidende Regulierungen die Schweizer Volkswirtschaft mit in den Abgrund stürzen.

An Regulierungen mitgearbeitet, um sie dann zu umgehen

Als Chef der Deutschen Bank hatte Josef Ackermann eine Strategie entwickelt, wie Grossbanken nach der Finanzkrise von 2008 die neuen Regulierungen umgehen können. Das ging aus einem vertraulichen Papier hervor, das die ARD-Sendung «Plusminus» im Sommer 2012 publik machte.

Und so haben die Grossbanken die neuen Auflagen für die Banken – wie ein leicht höheres Eigenkapital – umgangen: Sie gründeten Schattenbanken in Steueroasen, für welche die Regulierungen nicht gelten. In der Folge hat allein die Deutsche Bank über 300 Milliarden Dollar via Hunderte von Tochterfirmen in solche Schattenbanken ausgelagert.

© ard

Als Präsident des «Institute for International Financing» IIF, der wichtigsten internationalen Vereinigung des Finanzkapitals, sass Josef Ackermann mit den EU-Regierungschefs meist am gleichen Tisch und legte ihnen Entwürfe vor, wie die EU und die einzelnen Länder die Grossbanken besser regulieren können. Umgehungslöcher waren eingebaut. Nach Euro-Gipfeln pflegte Ackermann, damals noch Chef der Deutschen Bank, zu jammern, dass die Banken «grosse Opfer» bringen würden.